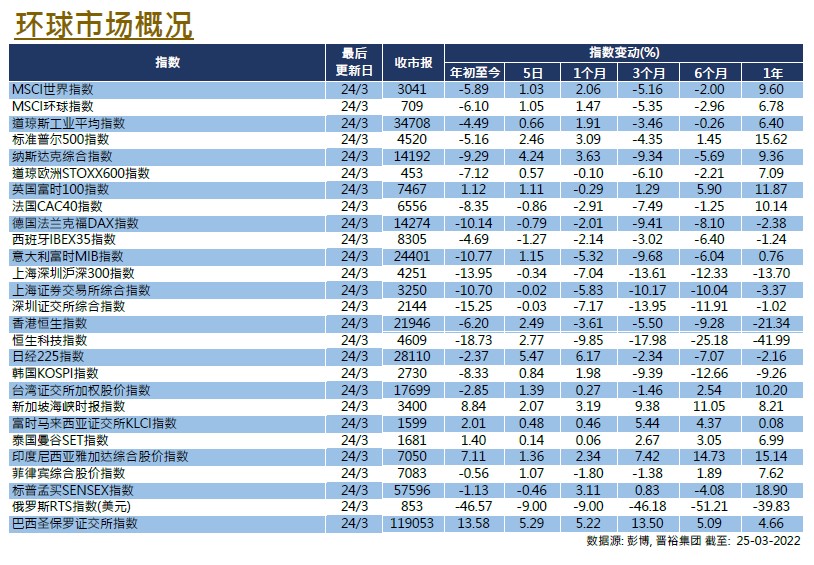

每周市场回顾三月二十五日

美国

美国

俄乌局势未见明显新进展,但美联储加息步伐明朗化,缓和市场对利率前景的不确性,美股连日反弹。在截至周4的过去5日,纳指升幅较大,累升4.24%;标指升2.46%;道指则小幅上升0.66%。美国联储局官员对利率政策的态度进取,包括主席鲍威尔表示当局在必要时需在5月会议上加息50个基点;而圣路易斯联储银行行长布拉德( Bullard)则表示越早进行加息行动更理想,而利率应在今年应升至3%以上。受到官员们的鹰派言论影响,不同年期的美国国债利率同步上升,其中10年期利率一度升至逾2.4%水平,整体美国债市受压。

因应俄乌战争爆发及制裁行动对资源价格及环球经济的影响,部份国际性机构宣布或表达将下调经济增长预期,包括惠誉宣布下调今年的全球经济增长预期至3.5%;而国际货币基金组织(IMF) 总裁也表示,该组织将于下月调降今年的全球增长预测。市场可关注美国将公布3月份失业率及非农业新增职位数据、3月ISM制造业指数及3月消费者信心等数据。

欧洲

欧洲

欧洲股市相对疲弱,法国CAC及德国DAX股市在截至周四的过去5日分别下跌0.86%及0.79%;英国富时100指数则升1.11%。英国2月份通胀按年升6.2%,续创30年新高,反映当地物价上涨压力问题仍未解决。面对欧洲的通胀处境,欧洲央行管委纳格尔(Joachim Nagel)表示,加息或在今年开始启动,不可延后。其后欧洲央行也在其发布的声明中表示,该行将从今年7月起逐步退出抵押品宽松措施。欧元区将公布3月份CPI与2月份失业率等数据。

中國

中國

港股业绩高峰期,市场波动性增大,恒生指数周五转跌,抺去一周以来的累计升幅;A股方面,沪深300指数周五表现弱势,拖累全周转跌2.14%。港股多间科企陆续公布业绩,其中腾讯去年第四季度的营运收入增速创了自2004年上市以来的新低,同时也首次录得单位数增长。另外,融创、恒大等中资房地产企业宣布延迟刊发经审计的年报,市场关注其业务表现。中国将公布3月份官方及财新制造业PMI等数据。