財富管理公司晉裕集團行政總裁林偉雄,是香港為數不多的強積金百萬戶,面對風高浪急的時勢下,他則認為強積金是項長綫投資,在經濟低位時投資者不妨進取些,只要適當調配自己的基金組合,就能享受「成本平均法」所帶來的效益,即使有跌幅也無懼;同時他亦慷慨分享自己的強積金「防彈式」投資組合,或能為讀者提供參考。受到俄烏局勢、美國加息、通脹升溫影響,全球股市表現動盪;本港第五波新冠病毒疫仍未受控,各行各業均大受打擊,恒指在本月15 日更一度跌穿19000 點,成2016 年2月以來首次。

忍短綫波動 享長期成果

林偉雄坦言,近月所有基金表現都不理想,而表現最差的就屬港股,大部分港股基金跌幅達15 至20%。他表示,現時港股不只是抹走今年1 月時的升幅,更是「倒跌」,成為強積金跌幅榜的頭位。但如果想避險,「打工仔」應否避免選擇股票基金?林偉雄則不太同意,他指出,買股票不是買股價,而是買估值,現時港股的估值已比2003 年沙士疫情、2008 年金融海嘯更低,如果以市帳率去計恒生指數,現時是低於1 倍「即本身價值1 元的東西,現時只用9 亳多的價錢買,再跌的話折讓會愈來愈大,假設跌至9.1 亳、8.9 亳,每次出現這種大型的動盪市,在恐慌性拋售的市況下,很多大型的退休基金就會出手,去『撈』一些有價值的股份,所以若然是抱着長綫投資的心態,而非只考慮賺短錢,絕對可以買(股票基金)。」

目前可見不只是股票基金表現差,就連債券基金都有跌幅,近月只有貨幣基金有升幅。林偉雄表示,年初市場有波動並非受俄烏局勢影響,而是怕聯儲局加息比市場預期的幅度要高,但強積金的債券基金,不論是香港債券基金、環球債券基金,都對息率比較敏感,在加息的環境下,債券價格就會下跌。他續稱,正因為聯儲局發出給一種加息比市場預期多的訊號,所以債券價格亦有下跌,就造成今年初,除了基幣基金能夠避險之外,其他種類的基金都有所下跌。

林偉雄坦言,在強積金有限的選擇中,今年基本上都是「避無可避」,但他亦不建議一眾「打工仔」持貨幣基金。他笑稱:「如果驚到失眠,又或者是已領取長者卡人士,就可以持貨幣基金;但如果是30 至50歲人士,他們仍會持續有收入,我不太建議持貨幣基金,畢竟處於高通脹的環境下。我的話就會在低位時增加股票組合比重,在高位時減持股票組合比重,那麼在低位我就能捕捉到下一次的升浪,高位亦能避險。『力不到不為財』,只要自己多注意,有需要時調配適當的組合就可。」

那麼今年有哪些基金值得推介?MPF 的選擇算不上太豐富,林偉雄強調,現在不是合適時間持債券基金,除非是保守投資者、風險承受能力不高投資者、未來3 至5 年將會退休者,或者是已退休只不過未領取MPF 者,否則其他人都不太適合投資債券基金。「因為整體加息周期已開始,所以長綫投資的人士要避。」

股債防彈組合 穩陣之選

不過他認為有一種基金例外,那就是人民幣債券基金,雖然並非每個基金平台都有,但他認為人民幣債券基金持5 至10% 也無妨。其中一個原因是,人民幣債券基金的息率稍為比港元好。「去年人民幣債券基金都有1% 回報,2020 年有4.41% 的回報,2018、2019 年雖有下跌,不過分別只下跌0.05%、0.85%,均不足1%, 而2017 年則升了2.93%, 所以整體5 年都是上升的趨勢,如果5 年的累積回報,截至去年12 月31日有7.65%。」

不過他亦強調,過去幾年人民幣都有很大的波幅,所以投資者都要考慮自己的實際狀況。

至於強積金的資金調配,林偉雄則建議「打工仔」分「資金池」和「供款部分」兩個部分。「資金池」就是已儲存的本金,少則幾萬,多則上百萬元;「供款部分」則顧名思意為投資者每月的供款。

林偉雄指出,「打工仔」每個月的「供款部分」都應該要更進取,因為愈是進取的組合,波幅愈是大,才能享受到「平均成本法」的效益。「資金池要避險是無可厚非,但『供款部分』都要避險就是非常之笨,連每月讓自己去『撈底』的機會都沒有,根本上不能享受『平均成本法』所帶來的效益。只願意在高位時去買,低位時就避免掉,那是毫無道理的。雖然我說每年最少要審視一次自己的強積金組合,但基本上這個策略是不變的,只要選擇長遠有潛力,有升幅的市場,就能交由時間讓其發展效益。」

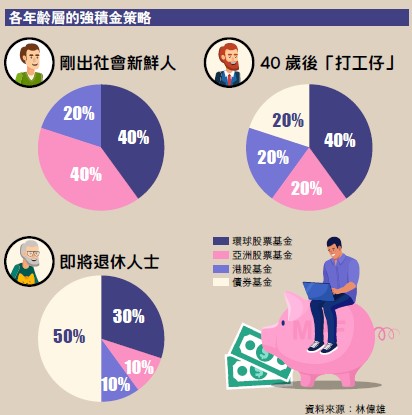

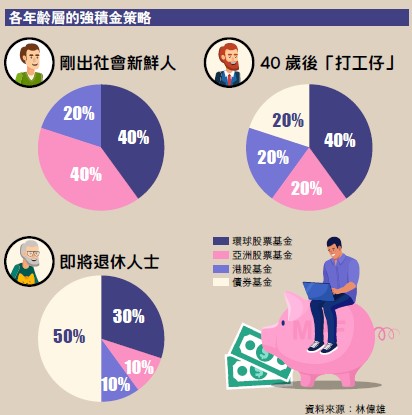

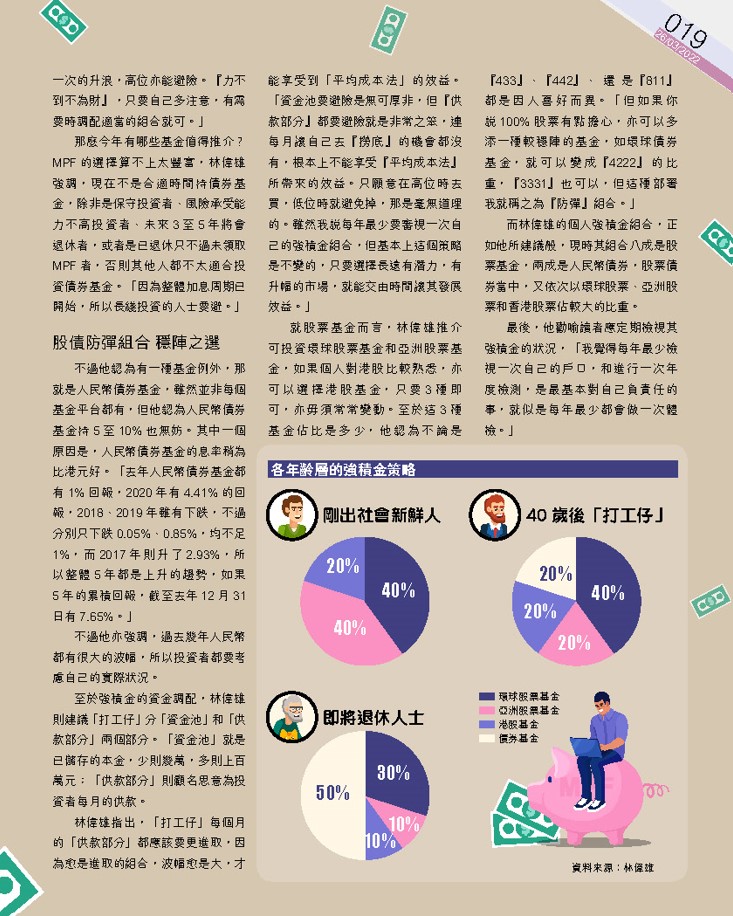

就股票基金而言,林偉雄推介可投資環球股票基金和亞洲股票基金,如果個人對港股比較熟悉,亦可以選擇港股基金, 只要3 種即可,亦毋須常常變動。至於這3 種基金佔比是多少, 他認為不論是『433』、『442』、還是『811』都是因人喜好而異。「但如果你說100% 股票有點擔心,亦可以多添一種較穩陣的基金,如環球債券基金, 就可以變成『4222』的比重,『3331』也可以,但這種部署我就稱之為『防彈』組合。」

而林偉雄的個人強積金組合,正如他所建議般,現時其組合八成是股票基金,兩成是人民幣債券,股票債券當中,又依次以環球股票、亞洲股票和香港股票佔較大的比重。

最後,他勸喻讀者應定期檢視其強積金的狀況,「我覺得每年最少檢視一次自己的戶口,和進行一次年度檢測,是最基本對自己負責任的事,就似是每年最少都會做一次體檢。」

來源:iMoney

美國

美國 歐洲

歐洲 中國

中國