投资债市的三个主流工具

一般来说,现时市场上较为主流的债券投资工具有三种,分别为直债、债基和债券ETF。直债的意思,就是直接持有该公司或该国家所发行的债券,持有直债,基本上就等同于该公司的债权人,拥有直接向该发行人追索欠债的权利。除此之外,也有一些通过香港交易所(港交所)发行的零售债券,如各位可能较为熟识的iBond等,此类债券主要为政府发行债,不过港交所在今年5月也推出了首只非政府发行人的零售债券。

至于所谓债基,就是债券基金,是一只投资于债市的基金,一般直接持有直债,由于债券基金可以集结更大的资金池,所以更有条件持有更多的直债数量,达到分散效果。此外,债基也有不同投资取向的类别,有些以地区划分,也有些以类型或主题划分。

另外,就是债券ETF(或称固定收益ETF),先简单解释何谓ETF,ETF长写是Exchange Traded Funds,中文即是交易所买卖基金,通常ETF都是持有与指数成份相同的证券,以达致追踪指数表现的效果,而ETF其中一个最大的好处就是可于交易所上买卖,在港交所上市的盈富基金(2840)就是其中一只追踪恒生指数表现的股票ETF。有了股票ETF的概念,债券ETF便会相对容易理解,就是持有一篮子相关债券以追踪债券指数的ETF。不过,目前在港交所上市的债券ETF不多,仅不足20只,而且债券类别选择较少,当然在美国上市的债券ETF选择更多。

入场门坎不同

接下来,各位可能又会想问,在选择时,这几类债券投资工具有什么分别,或者有没有特别需要注意的地方。当然是有的,这可以分为几个方面与各位一起探讨:

首先,就是入场门坎不同。投资于直债的入场费是较高的,一般以在香港投资的中港企业债为例,非通过港交所发行那些,若以美元计价的,一手票面金额为20万美元,部分是10万美元,若以港元计价的则为每手100万港元。可想而之,对比于本港上市的股票,一手入场费大多介乎几千至几万港元一手,投资于直债的入场要求高很多。当然,在港交所发行的零售债券的入场门坎则较低,如iBond入场费最低只需一万,不过选择不多。

若不计及在港交所发行的零售债券,基本上,债基及债券ETF的入场门坎便相对低很多。以债基为例,很多零售银行都有提供基金投资服务,不论是股票或是债券基金,以一笔过投资计算,入场门坎都约由1万港元至5万港元不等,有部分甚至几千元已可投资,所以债券基金的入场要求相对直债来说并不高。再说在港交所交易的债券ETF为例,入场门坎也不高,一般几千至几万港元也可以买进一手,也就是投资新手较易选择的工具之一。

风险分散效益

其次,就是风险分散效益。简单来说,直债就是单一债券;而债基和债券ETF一般都是持有一篮子债券的,而且数量一般至少几十至百几只债券,故此较能达到风险分散的效果。当然,自行设计一个债券组合来达致分散也可,但此做法的投资金额将会大很多,正如刚才所说,以100万港元一只直债为例,要建构100只直债的债券组合,则需要1亿港元才能完成,若果债基或债券ETF,可能只需几千港元已能参加。

到期日问题

第三,就是到期日问题。单一债券大多是设有到期日,只要没有违约和其他特殊情况出现,投资于这类债券可以预计于到期日拿回票面本金。相反,债基并不能预计赎回时取回的金额,因为债基会不断把其债券到期的本金再投资,在资产净值每日变化下,到赎回时有可能出现赚息蚀价的情况,不过,当然也有机会赚息赚价。债券ETF于面,由于背后也是基金,所以就像债基一样没有固定到期日。

流动性

最后要讲的,就是流动性的分别,以交易速度计,债券ETF的交易是最快的,几秒便可交易成功。此外,在港交所系统交易,虽然资金转回户口需要两个交易日(俗称T+2),但若想实时买其他港交所上市证券,也可以使用刚刚沽出债券ETF的资金来作购买,而这部分资金称为应收但未收资金(Receivable Fund),可在未进行交收前用作买卖。另外,发行人一般要根据投资目标价值出价,流动性风险相对较低。

对比下,虽然直债也可在二手市场上直接交易,但不像在港交所交易般可以使用Receivable Fund,通常银行或金融机构至少要一个工作天时间才能交收。此外,有时部分债券的交易比较疏落,未必有对手频频出价,流动性风险较大,即使有出价,买卖差价可能会很大。

债基方面则较为特别,交易不在二手市场进行,而是投资者与基金公司之间的认购与赎回,基本上,如无特殊情况下,开放式债券基金的认购与赎回都是100%可以进行的,所以流动性较为理想,不过要注意的是开放式基金在认购与赎回时均不能知悉价格,只有在完成交易后才能知到自己的交易价格(基金资产净值),而且通常进行基金赎回都需要两个工作天。

在比较以上三种工具后,可能各位对投资债市方法的认识有所加深,至于下一步,究竟有那种债券类别最适合自己,又或者想知到不同情况下那一种债券类别更受惠,下次可以再和各位探讨。

来源:晋裕环球资产管理有限公司

晋裕集团投资研究部投资策略师陈俊业

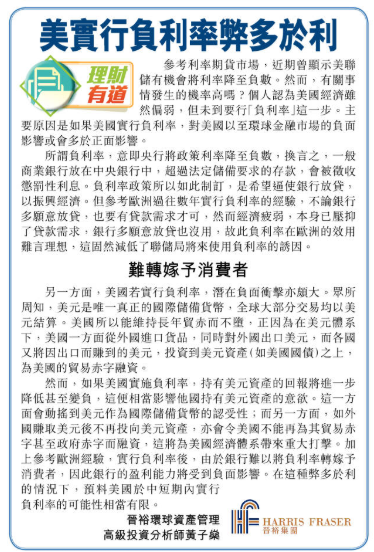

晋裕环球资产管理投资研究部高级投资分析师 黄子燊

晋裕环球资产管理投资研究部高级投资分析师 黄子燊

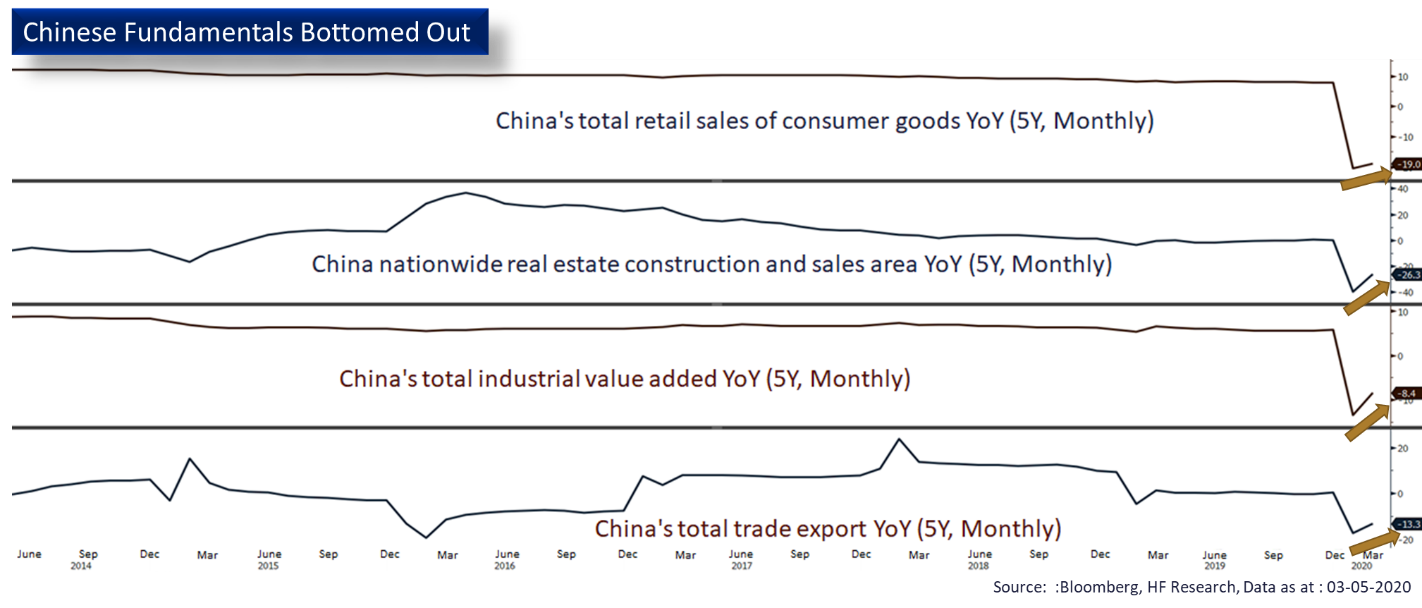

美國

美國 歐洲

歐洲 中國

中國