以恒大集团(03333.HK,以下简称恒大)作为代表的内房高息债,在过往多年一直给予投资者相当高的回报。然而,市场近期传出关于恒大的不利消息,令市场人士认为恒大债券有机会违约并导致债价下跌。恒大债券派发高息而不违约的这件美好的事情,会否已来到终结的一天?

恒大集团(03333.HK)内房高息债

实际上,众所周知,恒大杠杆比率为内房龙头中最高,是内房龙头中风险最高的一个。然而,单纯高杠杆并不会导致债券价格下跌,需要有催化剂影响才会发生。这次导致债价下跌的趋化剂和恒大早前引入战略投资者有关。

风险事件的背景 —2016 年恒大回归 A 股上市的计划

中国恒大引入战略投资者,源起于「恒大集团」(03333.HK)返回 A 股上市(以下简称回 A)的计划。 2016年10月,恒大旗下主营地产业务的「恒大地产」、「恒大地产」之全资股东「广州市凯隆置业有限公司」(简称「凯隆置业」,亦为恒大集团之子公司)与在深圳证券交易所上市的「深圳经济特区房地产股份有限公司」(简称深深房,000029.SZ),及其大股东「深圳市投资控股有限公司」(简称「深投控」 ,深圳国资委旗下公司)就重大资产重组签署合作协议。 「深深房」以发行A股股份及/或支付现金的方式,购买由「凯隆置业」持有的「恒大地产

」100% 股权,从而使「凯隆置业」成为「深深房」的控股股东,如能实现,则「恒大集团」可以成功借壳回归 A 股。如能成功回归A股,恒大将能享有更高估值,及多一条能融入大量资金的融资渠道。

恒大与三轮战略投资者签署的对赌协议

在签署重组协议后,因享有回归 A 股上市的美好前景,恒大便开始分三轮引入战略投资者(简称「引战」)。第一、二轮引战后,恒大融到了700 亿人民币的战略投资,第三轮引战则为恒大引入了600 亿人民币的战略投资,三轮引战后,恒大总共融入了1,300 亿元人民币,一众战略投资者(包括中信、中融、华信、山东高速、深圳广田等)合共持有「恒大地产」36.54%的权益,「凯隆置业」则会持有「恒大地产」63.46%的权益。

而根据恒大与第一、二轮战略投资者签署的协议,如恒大于2020年1月31日前,未能成功回A,则战略投资者有权要求「凯龙置业」按投资者付出的成本回购股权,或由「凯龙置业」无偿向战略投资者转让部分恒大地产股份,转让比例为战略投资者所持股份的50%。而恒大与第三轮战战略投资者签署的协议与第一二轮基本相同,不同之处在于

- 恒大回A 的限期会迟一年,为 2021年1月31日;及

- 从战略投资者赎回股权的部份,恒大主席许家印先生个人提出了包底(即许家印先生可代替「凯隆置业」,根据回购条款,按照投资者原有投资成本回购相关恒大地产的股权)。

众所周知,直至今年年初,恒大集团仍然未能成功回A,故此在今年1月13日,恒大集团(03333.HK)发出公告,指出其已与第一、二轮战略投资者达成协议,将回A 期限延至与第三轮投资者相同,即2021年1月31日。恒大如未能成功于限期前回A,将有机会要向战略投资者赎回股权,这是市场原先知道并已预期的事情。

为何恒大债价近期会录得如此大幅度的下跌?

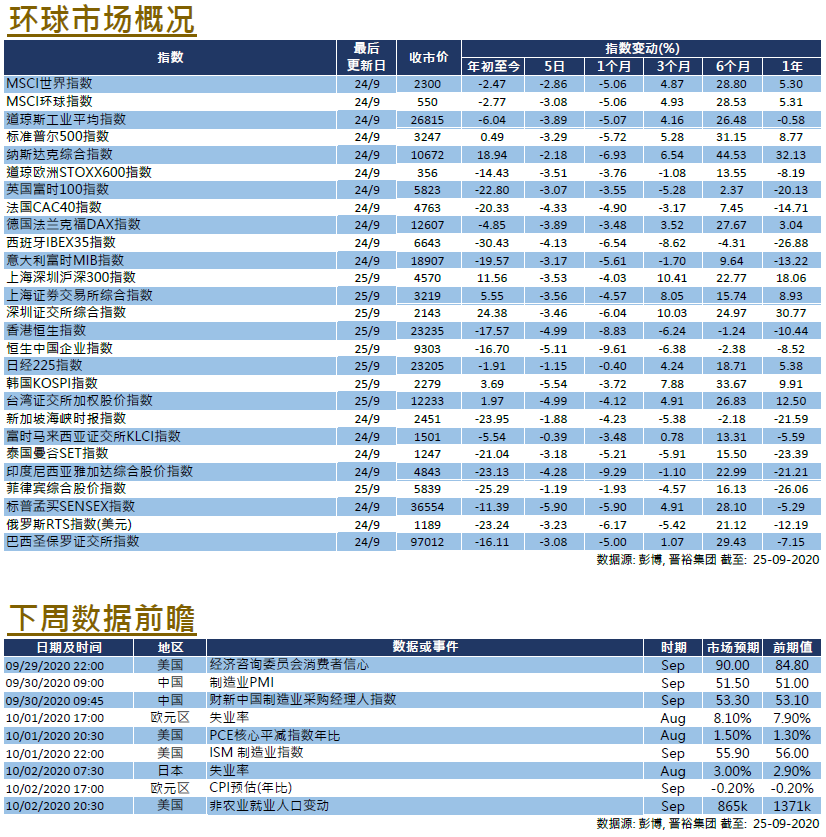

而令债券价格于近日录得较大跌幅的原因,在于市场流传一份被指是伪造的「恒大集团关于恳请支持重大资产重组项目的情况报告」。简要而言,于该文件中,恒大向广东省人民政府声称「如果不能如期推进资产重组,则 1,300 亿元人民币的股权会变成债权,令恒大出现资金链断裂的危机」。由于该文件引用数据丰富翔实,故此几可乱真,令债券价格于9月24日中午开始录得较大跌幅。

我们对此事的观点

我们对恒大债券的信贷状况,并不过份忧心,而恒大债券有关的波动,某程度上属意料之内的意外。意料之内的意思是,内房债券价格每几年便会因为市场担心而迎来一次大波动。如果有持续跟进内房债券的战友,均知道自2012年中国旧有经济增长模式无以为继开始,内房行业整体已被外资唱淡,2015年,则是国内经济及内房行业均相对坏的时期,并发生了佳兆业集团(01636.HK)违约的事件,不少内房股债均被牵连。 2018年底,因应对贸易战的拖累及对中国经济前景的担心,内房于该段时间亦被「股债双杀」(笔者还记得当年在台湾举办的Citywire 会议上,向同业力陈内房债券短期不会爆破的看法,当时风声鹤唳的情景还沥沥在目)。

而意料之内的意外意思是,跟踪内房较久的战友,或会预计到内房债价每隔数年便会因恐慌而有大幅波动,但触发原因(Catalyst)往往无从估计。我们认为,本次事件相信将如过往多次投资者担心恒大会违约事件一样,最终会归于平淡,并不会导致恒大于可见将来违约(Default)。亦因此,我们会为客户买入恒大集团于2021年6月28日到期,孳息率约25%的的债券。而就详细具体原因,我们将在下期详述。

晋裕环球资产管理投资研究部高级投资分析师 黄子燊

晋裕环球资产管理投资研究部高级投资分析师 黄子燊

相关文章:《投资笔记-黄子燊》恒大债券会不会违约? (上)

美国

美国 欧洲

欧洲 中国

中国