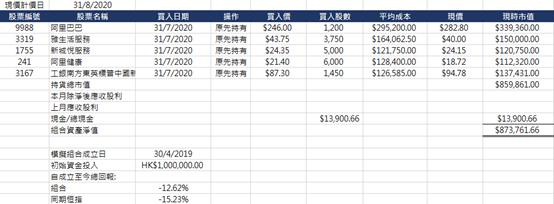

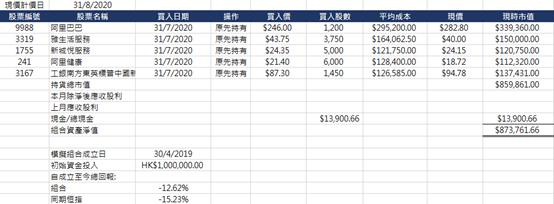

模擬組合

組合概覽:

1)本金︰100萬港元

2)成立日︰2019年4月30日 (同期恆指為:29,699.12)

3)投資對象︰主要投資於香港上市的股票及ETF,另不多於10%比重於環球股票或其他衍生工具

(表1)調動後組合概況 (31-8-2020):

自從採取新風格後,本月組合上升2.81%,跑贏同期恒指的2.54%。

市場觀點:

大市整體目前風險已然不低 — 就著大部份人擔心的美國選舉政治風險,並非我們主要憂慮,據我們的判斷,美國總統特朗普為提高於選舉中的勝算,會製造一定程度中美衝突的噪音,已是在市場預期之中,因此對有關風險,市場已經計算在價內(Price-in)。除非特朗普能造成出乎意料的政治衝擊,否則其舉動相信對市場影響有限。而在未知能否連任的情況下,華府朝野對特朗普造出出格行為會有一定制衡,因此像我們的角度,對政治風險並不過於擔心。

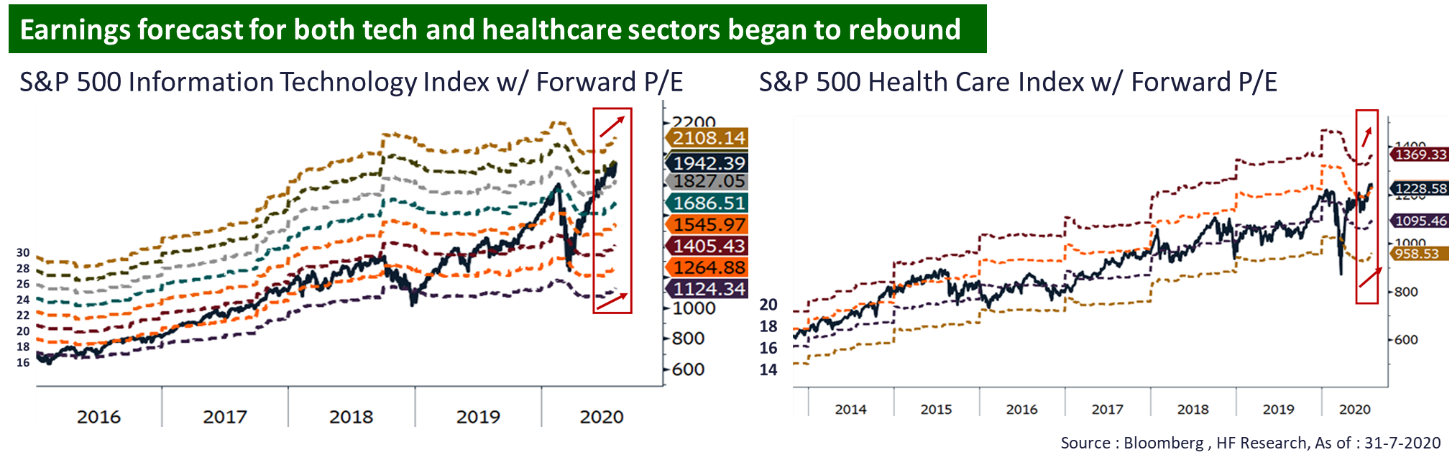

相對而言,市場令人憂慮的風險在於過度樂觀的情緒。由於充足流動性的支撐,不少新經濟板塊均有強勁走勢,港股如是,美股亦如是。然而,經過持續的急升後,新經濟板塊隱含的風險溢價已去到近期低位,反映市場相當樂觀。在這樣的背景下,短期有所調整並不出奇。

然而,雖然調整風險存在,但我們仍然堅持滿倉應對。有持倉固然要面對價格下跌的風險,但在流動性氾濫的情況下,持有現金,也要面對現金購買力急速下跌的風險。兩者權衡下,我們亦因此以滿倉持有優質股票作應對。由於企業優質,即使股價短暫下跌,中期總能重回升軌。

我們持倉沒有變化,阿里巴巴(9988)繼續作為組合的主力。阿里巴巴作為國內主要電商,參考最新財務數據,電商業務增長穩健,加上其雲業務具有相當大的增長空間,故此我們仍然看好。阿里巴巴第一站目標價在 310 元左右。如達至我們會沽出一半獲利。

就雅生活服務(3319)和新城悅服務(1755),預計兩者的盈利會隨著在管面積的增加而增加,兩者未來三年的盈利複合增長率(CAGR)相信會超過 30% 及 50%。這將帶動股價中長線有力向上。其目前估值合理,雖然近期表現弱勢,但我們相信是由於獲利盤所導致,其中線股價始終有上升空間。

而就阿里健康(241),我們亦是長線看好,主要是看重互聯網+醫療發展的潛力。其估值雖然略嫌偏貴,但考慮到網上售藥萬億級別的廣大市場,和阿里健康本身具有阿里系的電商基因,其長線增長空間仍然巨大,故我們仍會繼續持有。而就南方東英新經濟行業 ETF(3167),正如我們上期所言,由於相信新經濟板塊的表現長遠能跑贏恒指,我們會將之當作優化了的 beta 來放進組合中。

美國

美國 歐洲

歐洲 中國

中國